~相続税のキホン~【更新】 | 神奈川の不動産投資、新築アパート経営は横濱コーポレーション

-

~相続税のキホン~

お世話になっております。

横濱コーポレーション販売課の宮本でございます。

寒い日々が続きますが、いかがお過ごしでしょうか。

早いもので2023年も年末を迎え、有難いことに忙しい日々を過ごしております。

今年は個人的にもいろんな事がありましたが、来年も社員一丸となって参りますので、

引き続き何卒、よろしくお願い申し上げます。

さて今回のブログでは、不動産投資にも関わりの深い、

「 相続税 」について、基本的なことからご紹介させて頂きます!

年末年始にかけてご親族で集まるタイミングもあるかと思いますので、

一度ご高覧頂ければ幸いです。

【相続税とは?】

相続税とは、個人が亡くなった際に遺産を相続する際に課される税金です。

相続人が相続した財産(不動産、預貯金、有価証券など)の価値に対して

国や地方自治体によって課税徴収され、相続人が支払わなければなりません。

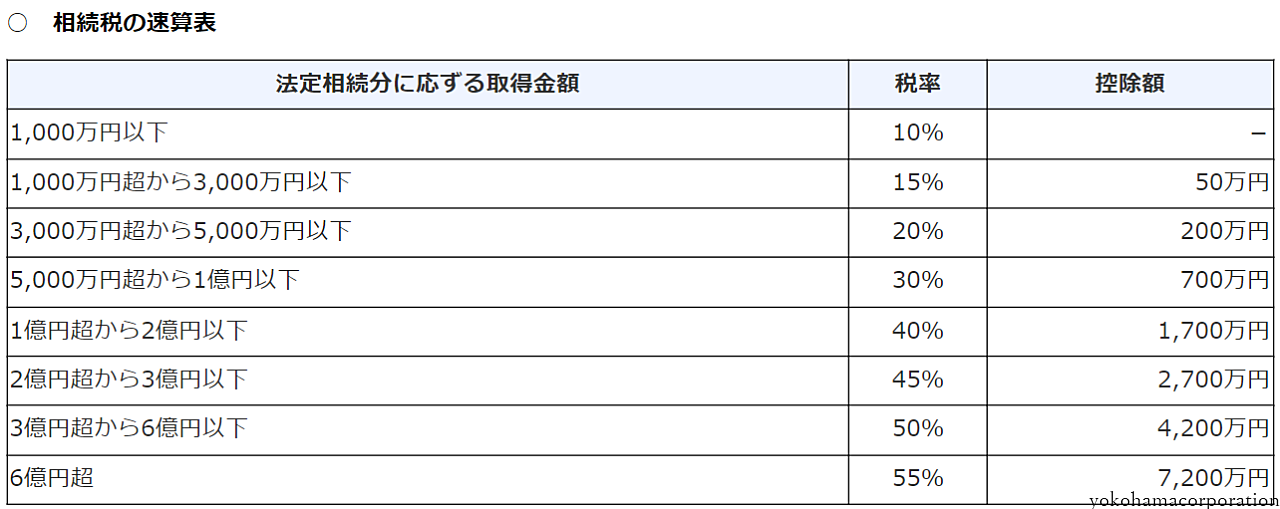

相続税の税率については下記の表のようになっています。

遺産額が高額になればなるほど、多くが税金として持っていかれてしまいます。

税額の計算をする際に、正味の遺産額に対して基礎控除というものがありますが、

(※基礎控除=3,000万円+600万円×法定相続人数)

これを超えるものについては、税金が発生してしまいます。例として見てみましょう!

例)

正味の遺産額(課税対象の合計額):1億円

配偶者:8,000万円 / 子2人:各1,000万円ずつ相続した場合

①まずは基礎控除の計算

1億円 ー(3,000万円 + (600万円 × 3))= 5,200万円(課税遺産総額)

②課税遺産総額を法定相続分にて按分

配偶者:5,200万円 × 1/2 = 2,600万円

子A:5,200万円 × 1/2 × 1/2 =1,300万円

子B:5,200万円 × 1/2 × 1/2 =1,300万円

③税率を用いて税額全体の計算

配偶者:2,600万円 × 15% ー 50万円 = 340万円

子A:1,300万円 × 15% ー50万円 = 145万円

子B:1,300万円 × 15% ー50万円 = 145万円

相続税総額 = 340万円 + 145万円 + 145万円 = 630万円

④相続税総額を実際の相続割合で按分し、最終的な納付額を計算

配偶者:630万円 × (8,000万円/1億) = 504万円

子A:630万円 × (1,000万円/1億) = 63万円

子B:630万円 × (1,000万円/1億) = 63万円

以上が基本的な計算の流れになりますが、ここからさらに税額控除の特例があり、

例のような場合、配偶者の税額軽減措置が適用され、納税が免除になります。

※配偶者の税額軽減条件※

配偶者の課税価格が1億6000万円まで、または配偶者の法定相続分相当額まで

【相続税対策とは?】

相続税自体の説明は前項でさせて頂きましたが、

よく耳にする相続税対策とは、いったいどういったことでしょうか。

これは主に、相続税自体の減額、つまり節税をするということです。

今回はその手法として3つほど紹介させて頂きます!

Ⅰ.生前贈与の活用

生前贈与とは一般に、存命中に他者に対して財産の贈与を行うことです。

贈与の際には基本的に「 贈与税 」がかかりますが、暦年課税制度を活用すると、

1年間にもらった財産の合計額が110万円以下なら贈与税がかかりません。

また110万円を超えても、18歳以上の人が親や祖父母からもらった財産の場合、

一般贈与とは異なり、別途軽減される制度があります。

これを活用することで、存命中に少しずつ非課税で財産を受け渡すことができ、

相続の対象となる財産を減らし、税額を抑えることにつながります!

亡くなってしまってからでは遅いため、今からでも実行可能な策になります。

ただし注意点として、贈与者の死亡日以前3年以内に贈与された分について、

実は贈与時の時価で相続財産に加算するというルールがあります。

さらには、直近の2023年度の税制改正(2024年1月1日適用)で、

財産の対象期間が死亡日以前7年以内に贈与された財産に変更となりました。。

くれぐれも"亡くなる直前に贈与した財産は相続税がかかる"ということを念頭に、

早めの対策をおすすめします!

Ⅱ.生命保険の活用

通常、被相続人が保険料を負担して被保険者となる生命保険に加入していた場合、

生前に保険金を受け取ってしまうと、相続の際に相続税が発生します。

しかし受取人が相続人の時、「500万円×法定相続人の数」までが非課税となり、

大幅に税額を抑えることができます。

例)保険金が5,000万円、配偶者・子2人の計3人が法定相続人の場合

被相続人が受け取り:5,000万円まるごとが相続財産の対象

相続人が受け取り:5,000万円 ー(500万円 × 3)= 3,500万円

→ 500万円 × 3 = 1,500万円が非課税!

こちらも注意点として、被相続人が保険料負担者かつ被保険者であることや、

相続人が受取人である必要があります。

Ⅲ.不動産の活用

被相続人が保有している土地や建物についても、相続税の対象となります。

これを更地や空き家の状態で相続するより、賃貸アパートやマンションなどの

収益物件として活用すると、なんと相続税の評価額を下げることができます!

自己保有の土地であっても、自宅などの自己利用より第三者に貸している方が、

自由に利用しづらくなるため、その分が評価額の減少という形で反映されます。

例)賃貸物件を運用した場合

土地:自用地評価額 ×( 1 ー 借地権割合 × 借家権割合 × 賃貸割合 )

建物:固定資産税評価額 ×( 1 ー 借家権割合 × 賃貸割合 )

ただ上記のような活用の場合も収益物件である以上、空室などのリスクもあるため、

結果として費用が発生してしまうこと等、注意が必要です。

【まとめ】

今回は相続税について、基礎知識から簡単な節税方法までをご紹介させて頂きました。

ほかにも課税対象となる財産・評価額を減らす、軽減制度を利用するなど、

さまざまな方法があるかと思います。

相続は基本的に身内に不幸があった際に突発的に生じるものですが、

多額の納税に追われてしまう、相続争いに巻き込まれてしまう、など

さらに悲しい出来事とならないよう、早い段階からの準備が必要です。

しかし、相続対策には確認事項が多岐に渡り、多くの時間を要するため、

公認会計士や税理士等のアドバイスを仰ぐことをおすすめします。

弊社では上記に関するご相談に加えて、節税を目的とした物件のご紹介が可能です。

無料の個別投資相談を開催しておりますので、まずはお気軽にご相談くださいませ。

ページ作成日 2023-12-27